„Önöket nem fogja érinteni”, ezt ígérte Gulyás Gergely Miniszterelnökséget vezető miniszter még júniusban az egyik Kormányinfón az újságírók számára. Sajnos, ez nem bizonyult igaz állításnak. Majd néhány nappal később az új KATA törvényre vonatkozó állítása se lehetett valós, hiszen a törvénytervezet szövege már másnap a kormány elé került, végül 2022.07.30-án azt merte mondani, hogy nem terveznek korrekciót az új KATA törvény kapcsán. Valójában mindvégig tervben voltak különböző korrekciók, amiről Gulyás Gergely miniszter úr vagy nem tudott vagy azokról nem az igazat mondta. Mindenki eldöntheti, hogy melyik a nagyobb probléma egy miniszter esetén.

Újabb mélypont az adózási jogalkotás terén

A 297/2022. (VIII. 9.) Korm. rendelet (értsd: 1. számú KATA KORREKCIÓ) számos problémát nem kezelt le, de újabbakat nyitott ki. A rendelet ékes példája annak, hogy milyen az, amikor egy minisztérium nem beszél a szakmával és még az is lehet, hogy a Kormány felé is képes eltitkolni a szándékát. Biztos, hogy lesz még további korrekció, de anélkül is már most is jogbiztonságot sértő, egisztenciális katasztrófákat okozó adózási szituációk alakulhatnak ki. Már most úgy néz ki, hogy minden idők legzagyvább körülményei között készül hatályba lépni 2022.09.01-jével új KATA törvény.

Az újkatázás valójában egy felesleges adónem!

Sokkal egyszerűbb lenne, ha nem lenne semmiféle újkatázás, hanem az átalányadózás keretein belül a Kormány által preferált szakmákra egyszerűen 100% költséghányadot alkalmaznának és közölnék, hogy nekik a minimálbér után kell járulékot fizetniük 18 mFt forgalomig. A minimálbér járulékterhe egyébként jelenleg 66.250 Ft, amit bevallani se kellene, sőt ez utalható lenne a régi NAV KATA számlaszámra, egy összegben, amiért már 200 ezer forint ellátási alap járna. Ezzel párhuzamosan a középfokú végzettséget, képzettséget érintő magasabb járulékoztatást – annak diszkriminatív és alkotmányellenes mivolta miatt – meg kellene szüntetni! Ki hallott már olyat, hogy valaki azért adózzon többet, mert képzettebb?

A kizárólag magánszemély felé való számlázási kötelem az újkatások esetében túl szűk. Ezen vagy lazít a Kormány és a számlabefogadót, külföldi számlabefogadó esetén pedig a katást adóztatja, vagy az újkatázás egyszerűen nem lesz elég vonzó! Néhány tízezer adózó miatt pedig nem kell egész adónemet fenntartani, mert az egyszerűen kártékony bonyolultságot okoz.

Mire adott „megoldást” a rendelet?

- AZ EKHO és az újkatázás ütközését tiltó szakaszt 2022-re törölték, így az egyéni vállalkozó 2022.09.01. után az újkatázás mellett ismét EKHO-t választhat. Ezt eddig pont azért tiltották, hogy ne lehessen a KATA keret elérése után még az EKHO-zást is alkalmazni. Most a munkaviszonyban való EKHO, illetve a részmunkaidős munkaviszony melletti újkata + EKHO kombinációnak is szabad utat nyitott a Kormány. Ez a bonyolultsági szint inkább a magasabb jövedelmű művészek, médiamunkások adózásán fog némileg javítani, rejtélyes okokból.

- Az átalányadózást az is választhatja 2022.09.01-től (de csak akkor), aki már az elmúlt 4 évben volt átalányadózó.

- Az átalányadózási értékhatár 2022.09.01-2022.12.31. között pont 8 mFt lesz, azt nem kell napra arányosítani.

- Nem lesz kötelező a kettős könyvvitelre való áttéréskor a nyitómérleg könyvvizsgálata.

- Az egyszerűsített végelszámolás NAV-hoz való bejelentése esetén Bt., Kkt. katás tagja AZNAP lehet egyéni vállalkozó. Ez a lehetőség csak 2022.09.30-ig történő bejelentés esetén él, ez a határidő jogvesztő. Így az lesz a legjobb, ha 2022.09.01-ig bejelentik a végelszámolást és aznap már indítják is az egyéni vállalkozást. Ha a 150 nap alatt nem sikeres a végelszámolás, akkor az egyéni vállalkozást a NAV törölni fogja.

Ezzel az utóbbi rendelkezéssel csak az a baj, hogy a Pénzügyminisztériumban még elképzelni sem tudják, hogy egy katás betéti társaságban nem a beltag a katás, hanem a kültag. Egyéni vállalkozni viszont a beltag szeretne. Bizony-bizony…

Jobb lett volna egy ilyen kormányrendeleti szöveg előtt beszélni a szakmával. Most lehet azt újra korrigálni, hogy a BELTAG lehessen 2022.09.01-jével – már a végelszámolás alatt – egyéni vállalkozó, nem pedig a „katás tag”.

Az egyéni cégről meg szimplán elfeledkeztek volna?

Milyen problémák miatt kellhetnek a további újkatázási korrekciók?

- Átalányadózási áttérés 2022.01.01-jével! Az egyetlenegy speciális áttérési szabály továbbra is adóévet mond és ezen a fenti rendelet sem módosított. Sok kisbevételű másodállású és nyugdíjas szeretne 200 ezer forint katát visszakapni 2022.01.01-től visszamenőleg és készek a törvény szövegét alkalmazni, de ha kell a Törvényszék elé vinni az ügyet! Már vannak is olyanok, akik elindították ezt a bejelentkezésüket. A Pénzügyminisztérium állításával szemben megmásítható a katázás átalányadózásra 2022.01.01-től! Ha nem ez lenne a jogalkotói akarat, akkor még mindig lehet újabb korrekcióról szóló rendeletet alkotni!

- Augusztusra NE LEGYEN előrehozott választási határidő, de erről NAV közlemény kell! Sajnos, a jogszabály szövegét tovább is lehet úgy értelmezni, hogy az átalányadózásra önkéntesen áttérőkre nem 2022.10.31. a bejelentési határidő, hanem a 2022.08.31.! Ezt is egyetlen jól irányzott mondattal rendezni lehetett volna, de úgy látszik, hogy nem volt elég bit vagy bájt a Pénzügyminisztérium számítógépeiben vagy túl sok volt a jogértelmezési gőg. A NAV-nál egyes ügyintézők pedig már úgy tudják, hogy minden érintettnek október 31. a határideje, erről szól az alábbi videó.

- KIVA! Akik KIVA alanyiságból jöttek 2021 és 2022 során a KATA alá, azok most nem választhatják újra a KIVA örömeit. Ha nem kapkodna a Pénzügyminisztérium, akkor erre is tudott volna figyelni.

- TESZOR kódok! Vannak olyan TESZOR kódok, amik 80 százalékos költséghányadra jogosítanak, de azokat nem lehet egyéni vállalkozói tevékenységként felvenni, pedig ennek óriási jelentősége van az átalányadózásra való áttérés esetén. TESZOR-SZAKMAKÓD fordítókulcs pedig NINCS!

- Könyvvizsgálat! A rendeleti lazáskodás több tízezer vállalkozást szabadít rá a gazdaságra úgy, hogy kontrol nélküli kettős könyvvitellel indítják a működésüket. Főleg a kettős könyvvitelre áttérő ügyvédi irodák esetében nem szabadna elhagyni a könyvvizsgálatot. A könyvvizsgálat 2022.08.31-es dátumra vonatkozó kiiktatása sérti a jogbiztonságot is, hiszen korábban több katás vállalkozás döntött a továbbműködés mellett! Sok betéti társaság már 2022.07.31-ével elindította az áttérést és a rendelet szerint nekik még könyvvizsgáltatniuk kell, mert a mentesség kizárólag a 2022.08.31-én még kisadózó cégeknek adott felmentést. Mindeközben megdöbbentő, hogy a Magyar Könyvvizsgálói Kamara nem szólalt fel az ügyben, a számviteli törvényt módosító szakasz tekintetében pedig nem végezte el a Pénzügyminisztérium a kötelező egyeztetéseket (hiszen a számvitel részletszabályai nem érintik a költségvetést, de erősen függnek az EU szabályozásától).

- Kizárólag saját termék, szolgáltatás? Meg kell szüntetni az új KATA törvény preambulumában a saját termék, szolgáltatás kitételt, mert arról nincs a törvényben tételes rendelkezés, egy preambulum pedig nem szabályozhat tételesen. Súlyos jogvitákhoz vezethet, ha később ezt a NAV – teljesen jogosan – úgy kezdi el értelmezni, hogy a jogalkotó akarata szerint az újkatás nem lehet kereskedő, de szolgáltatásokat sem közvetíthet.

- A KIFIZETŐ FOGALMA! A kifizető fogalma szerint JÖVEDELMET juttat, nem pedig vállalkozói bevételt. A jogalkotói akarat így elsiklik a törvény szövege felett, ami később súlyos jogvitákat okozhat és a bíróság sem tekinthet el attól, hogy a katázás terén eddig is zavaros értelmezések helyett a TÖRVÉNY SZÖVEGÉT alkalmazza. Minden olyan téma, amit a régikatázás és az újkatázás kapcsán a kifizető fogalmához kötöttek, az ezen a vitán fog múlni.

- A banki kamat mentesítése nem elég! Ha már az előbb a kifizető került említésre, akkor megemlíthető az is, hogy az új KATA törvény kizárólag a jóváírt banki kamatot rendeli a kivételek közé. Ha a banki kamatot mentesíteni kell, ahhoz, hogy az újkatázás ne szűnjön meg, akkor egy sor cégtől érkező bevételt is mentesíteni kellene (hitelkártya visszatérítés, értékpapír hozam stb.)

- HIPA! A helyi iparűzési adó alá való katás bejelentkezés igazi rémálom. Nemcsak a vidéki önkormányzatoknál használatos elektronikus nyomtatványok borzasztóak, de önmagában a bejelentkezés is abszolút felesleges, hiszen az újkatás már egyszer választotta a katázást, miért kell még egyszer választani, ha egy helyi adóról van szó? A bevallást benyújtók kivételével minden újkatás fizethessen a két és félmilliós iparűzési adóalap után!

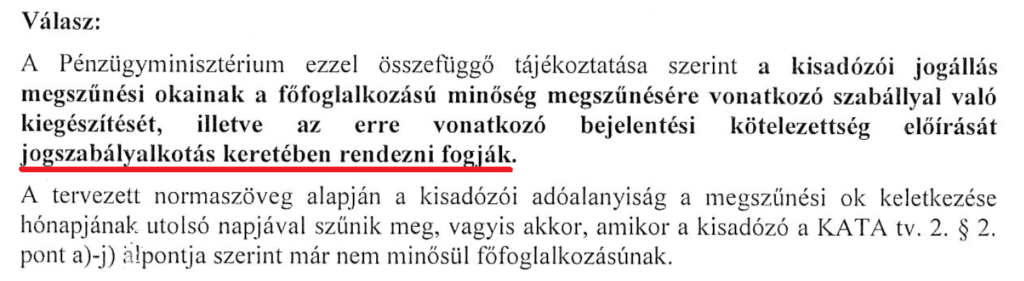

- Főállású! Főállású! Főállású! Aki nem minősülhet főállású újkatásnak, azt ki kell hajítani az újkatázásból! Ennek a NAV határozat-hozatalnak a részlet szabályai azonban továbbra is hiányoznak! Ezeket az előírásokat a Pénzügyminisztérium szerint is pótolni kell, de vélhetőleg vita van azon, hogy miként kellene ezt értelmesen csinálni. Így az erre vonatkozó, július végén beígért korrekció még BIZTOSAN jönni fog! (Az egymás után érkező korrekciók elsősorban Angyal József okleveles adószakértő úr figyelmébe ajánlandóak!)

Elképesztő jogalkotói húzások

Nehéz megemészteni, hogy a Pénzügyminisztérium kifejezett akarata, hogy beengedjék az újkatások körébe, aki frissen elmulasztotta a nyugta- és számlaadást vagy jelentős, akár milliós adótartozás miatt lett nemrég kihajítva a régikatások közül. Továbbra se engedik az újkatásoknak, hogy 75 ezer forint katát fizethessenek, holott a kormányfő arra hivatkozott, hogy a katások túl kevés nyugdíjjárulékot fizettek be a költségvetésbe. Az is nagyon furcsa, hogy az újkatás nem kérhet számlát az éttermi fogyasztásáról, az üzleti ajándékról, mert azt reprezentációként le kellene adóznia.

Fiktív katás jövedelemigazolásokat is adtunk eddig… Bocs!

A Pénzügyminisztérium a NAV-val folytatott belső levelezésben egyébként nyíltan beismerte, hogy közel 10 éven át fiktív jövedelemigazolásokat állított ki a katásoknak a NAV, mert a minimálbért tüntették fel, miközben a katásnak egyáltalán nem is volt ennyi bevétele.

Elnézést kérünk, de fizesse vissza a vállalkozói támogatását!

Az újkatázás botrányos bevezetése számos esetben sérti a jogbiztonság elvét, amit sajnos, csak egyedi alkotmányossági panasszal lehetne orvosolni, ami olyan lassú, hogy azalatt a vállalkozás tönkre menne. Példaként a fiatal gazda pályázat nyerteseit is lehet említeni, akinek kötelező a főállású egyéni vállalkozóként való működés, az őstermelői jogviszony vagy más vállalkozás kizárt. Ha az őszi termés – konkrét esetben szőlőtermés – egy részét magánszemélyek részére a gazda nyugta ellenében értékesíti a magánszemélyeknek, a többi termésre azonban leszerződött már, a cégnek való értékesítéssel viszont kiesik az újkatázás alól. Ráadásul erre a termésre már le is szerződtek, az ügylettől nem állhatna el, pusztán arra hivatkozva, hogy változna tőle az adózása, mert azzal kártérítési pert kockáztat. A pályázat szerint bevételi elvárás áll fenn, a konkrét esetben ez 6,7 millió, a jövedelmi elvárás pedig 4,7 millió forint. A bevétel még meg is lenne, de a 4,7 milliós jövedelem a KATA nélkül már teljesíthetetlen. Így vissza kell, kellene fizetni a támogatási összeget, amit a fiatal gazdák az ültetvényre és a gépekre már régen elköltöttek.

Ruszin Zsolt, FairConto Zrt., részvényes